一文看懂美國聯邦資本利得稅

2026/02/05 09:23:04

678

用手機打開

作者:世貿通移民

在線咨詢

在美國長期生活、投資或配置全球資產,資本利得稅(Capital Gains Tax)幾乎是每一位移民家庭都繞不開的話題。

很多客戶在賣股票、基金、房產,甚至進行家族資產重組時,才發現:「原來不是賺了多少錢,而是要交多少稅。」

1、什麼是資本利得稅?

資本利得,是指你出售資產時,出售價−原始成本=所得增值部分

常見涉及資產包括:

• 股票、基金、債券

• 投資房產

• 企業股權

• 部分長期持有的金融資產

在美國,資本利得稅最基礎的區分標準是資產的持有時間是否超過一年;超過一年的,才有資格適用長期資本利得的優惠稅率。但最終稅率仍取決於個人收入水平、是否適用附加稅以及州稅等因素。

2、短期資本利得:

稅率相對較高的一類

什麼是短期資本利得?

• 持有不滿 1 年的資產出售所得

• 例如:短炒股票、短期買賣資產

稅率規則:

短期資本利得不享受任何優惠稅率,直接併入普通收入,按個人所得稅稅率徵稅

目前聯邦普通所得稅稅率區間為:10%-37%

換句話說:如果您是高收入者,短期投資收益,很可能被直接按37%徵稅。

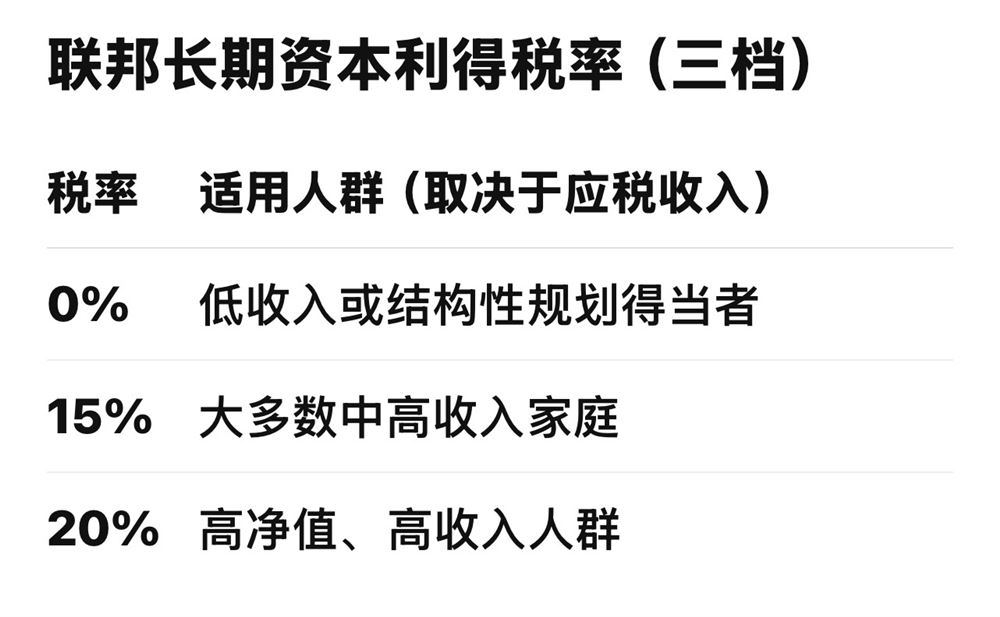

3、長期資本利得:

美國最重要的「稅收優惠區」

什麼是長期資本利得?

• 持有超過1年後出售資產

• 這是美國鼓勵長期投資、長期持有的核心制度設計

對很多移民家庭來說:是否「跨過一年」出售資產,稅率可能直接從 37% 降到 15% 或 20%。

4、高收入人群需特別注意:

3.8% 的「隱形稅」

除了上述資本利得稅率外,美國還有一項經常被忽視、但影響很大的附加稅:

淨投資收入稅(NIIT)

• 稅率:3.8%

• 適用於:

• 高收入個人 / 家庭

• 淨投資收入(包括資本利得)

這意味着:對於部分高淨值家庭,長期資本利得的「真實聯邦稅負」可能是:20% + 3.8% = 23.8%

5、並非所有資產

都適用「15% / 20%」

需要特別提醒的是:收藏品(藝術品、古董、部分貴金屬)等,或者部分特殊資產,可能適用最高28%的聯邦資本利得稅率。

資產類型不同,稅務邏輯完全不同,不能一概而論。

6、為什麼「移民家庭」

更需要關注資本利得稅?

對世貿通長期服務的客戶而言,常見場景包括:

• 賣掉美國或海外房產

• 調整股票/基金組合

• 家族資產從個人名下轉向信託或公司

• 為子女、下一代做長期資產佈局

資本利得稅不是一個「算賬問題」,而是一個:時間×身份×架構×法律×稅務的系統性規劃問題

7、一個重要提醒

同樣是賣一套房、賣一筆股票:

有的人交15%,

有的人交23.8%,

有的人甚至通過結構設計,合法延後或優化稅負。

差別,往往在於是否提前規劃。

如果您正在或即將涉及:

• 家族長期規劃

• 移民身份與稅務身份協同設計

可結合自身情況,進一步了解相關稅務與法律規則。如有需要,亦可聯繫世貿通集團,我們將協同美國本地專業團隊,為您提供更穩妥、更長期的整體規劃建議。

詳詢中國內地:400-138-2929,中國香港客服中心:(852)2802 8798

免責聲明:1.本文僅為一般性信息分享,不構成任何稅務、法律或投資建議。2.美國稅法複雜,且會因個人收入水平、資產類型、申報身份及年度政策變化而有所不同。3.任何具體決策前,請務必諮詢專業稅務師、律師或合規顧問。

下一條:葡萄牙移民續簽進入全線上辦理!

相關新聞

- ● 塞浦路斯买房的注意事项有哪些?2019-06-04

- ● 购买塞浦路斯房产的付款流程是怎样?2019-06-03

- ● 塞浦路斯房产税有哪些?持有日常费用详解2019-06-03

- ● 塞浦路斯房价多少钱一平?来看看这几个城市的房价2019-05-31

- ● 在塞浦路斯买房如何挑选房产?2019-05-31